Lima Rasio Analisis Fundamental Laporan Keuangan + Cara Bacanya

Hai sobat cuan, sobat millenial

Kalian tahu darimana kalau perusahaan si A kinerjanya bagus atau perusahaan si B itu buruk, asal denger aja dari orang lain? Mulai sekarang, mandirilah dalam menilai bisnis model suatu perusahaan baik atau buruk melalui laporan keuangannya. Apalagi yang terjun ke dunia saham dan yang sedang menempuh pendidikan bidang manajemen keuangan, kalian perlu memahami ini.

TAHUKAH KALIAN?

Analisis fundamental adalah teknik analisa yang menggunakan laporan keuangan sebagai basis untuk menilai valuasi saham, dengan mempertimbangkan kinerja dan kondisi perusahaan, analisis persaingan usaha, analisis industri, analisis ekonomi, dan ekonomi mikro-makro. Analisis fundamental dapat digunakan dalam menganalisis saham suatu perusahaan untuk menilai kinerja perusahaan. Analisis ini juga dapat menganalisis forex dan emas.

LIMA RASIO ANALISIS LAPORAN KEUANGAN

1. Rasio Profitabilitas

Rasio profitabilitas mengukur berapa banyak pendapatan operasional atau pendapatan bersih yang dapat dihasilkan perusahaan relatif terhadap aset, ekuitas pemilik, dan penjualannya. Yang termasuk dalam rasio profitabilitas adalah rasio net profit margin, rasio return on equity, dan rasio return on assets.

a. Net Profit Margin

Rasio net profit margin mengukur jumlah rupiah laba bersih yang dihasilkan oleh setiap

satu penjualan Rupiah. Semakin tinggi persentase rasio artinya semakin baik perusahaan,

karena menunjukkan kemampuan perusahaan dalam menghasilkan laba. Rumus net profit margin dinyatakan sebagai berikut.

NET PROFIT MARGIN = (LABA BERSIH SETELAH PAJAK : PENJUALAN)

Analisa : $23.000/$500.000 = 4,6%. Jadi, untuk setiap $1 penjualan, Example Corporation menghasilkan laba setelah pajak rata-rata 4 sen.

b. ROA

ROA (Return on Assets) menunjukkan kemampuan perusahaan menghasilkan after tax operating profit dari total aset yang dimiliki perusahaan. Semakin besar ROA, semakin besar pula tingkat

keuntungan yang dicapai suatu perusahaan dan semakin baik pula posisi

perusahaan tersebut dari segi penggunaan asset.

ROA = LABA BERSIH : TOTAL ASSET

Analisa : $23.000/$770.000 = 2,98%. Dalam kasus Example Corporation, setiap $ 1 aset menghasilkan pengembalian 2,98 persen, atau keuntungan 2,98 sen per dolar.

c. ROE

ROE (Return on Equity) merupakan rasio profitabilitas untuk

menilai kemampuan perusahaan dalam menghasilkan laba dari investasi

pemegang saham perusahaan tersebut yang dinyatakan dalam persentase. Semakin tinggi nilai ROE, maka akan semakin bagus. ROE menandakan bahwa setiap rupiah ekuitas pemegang saham, dapat menghasilkan berapa rupiah dari laba bersih perusahaan

ROE = LABA BERSIH : EKUITAS PEMEGANG SAHAM

Analisa : $23.000/$289.000 = 7,96%. Untuk setiap dolar yang diinvestasikan oleh pemegang saham Example Corporation, perusahaan memperoleh pengembalian 7,96 persen, atau 7,96 sen per dolar yang diinvestasikan.

2. Rasio Solvabilitas/Leverage

Rasio solvabilitas disebut juga rasio leverage, mengukur kelangsungan finansial perusahaan dalam jangka panjang. Rasio ini mengukur seberapa mampu perusahaan memenuhi seluruh kewajibannya dalam jangka panjang apabila perusahaan dilikuidasi. Perusahaan yang tidak mempunyai asset yang

cukup untuk membayar utang biasanya disebut dengan perusahaan yang

unsolvable.

a. Total Debt Ratio/Debt to Assets Ratio (DAR)

Rasio ini dikenal dengan debt ratio yaitu menghitung besaran dana yang

berasal dari utang. Rasio ini menunjukkan sejauh mana utang dapat

ditutupi oleh asset perusahaan. Semakin kecil rasionya maka semakin

aman suatu perusahaan (solvable). Kreditor akan lebih menyukai debt ratio yang rendah.

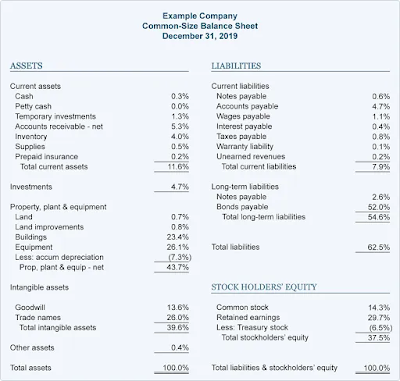

Analisa : $481.000/$770.000 = 62,5%. Jadi, untuk setiap $1 dari total aset Example Corporation, 62,5 persen dibiayai dengan hutang. 37,5 persen sisanya disediakan oleh ekuitas (modal) pemilik.

b. Debt to Equity Ratio (DER)

Rasio ini membandingkan antara utang yang dimiliki dengan ekuitas pemilik. Semakin kecil utang terhadap modal maka semakin baik dan aman bagi perusahaan.

Hal ini agar beban tetap yang dikeluarkan tidak terlalu

tinggi.

DEBT TO EQUITY = TOTAL LIABILITAS/TOTAL EKUITAS

Analisa : $481.000/$289.000 = 166%. Jadi, utang perusahaan 1,66 kali lebih besar dibandingkan modal, sehingga perusahaan tergolong tidak aman.

c. Equity Multiplier

Rasio ni menunjukkan kemampuan perusahaan dalam menggunakan ekuitas pemegang saham. Artinya, seberapa besar porsi dari asset perusahaan yang dibiayai oleh pemegang saham. Semakin kecil rasio ini, berarti porsi pemegang saham semakin besar, sehingga kinerjanya semakin baik karena persentase untuk pembayaran bunga semakin besar.

EQUITY MULTIPLIER = TOTAL ASSET/TOTAL EKUITAS

Analisa : $770.000/$289.000 = 266%. Perusahaan Example memiliki rasio pengganda ekuitas yang tinggi sebesar $2,66. Hal ini menunjukkan bahwa perusahaan menghadapi leverage yang lebih tinggi karena sebagian besar aset dibiayai menggunakan utang, dan hanya sebagian kecil yang dibiayai oleh ekuitas.

3. Rasio Aktivitas (Rasio Efisiensi)

Rasio aktivitas adalah rasio yang mengukur efisiensi perusahaan mengelola asetnya untuk menghasilkan pendapatan. Perusahaan yang dapat semakin cepat mengubah asetnya menjadi uang tunai atau penjualan, semakin efisien kinerjanya.

a. Inventory Turnover

Rasio ini disebut juga rasio perputaran persediaan, yaitu rasio yang mengukur efektivitas mengelola barang persediaan perusahaan. Inventory turnover perlu dibandingkan dengan industri atau perusahaan sejenis untuk mengetahui baik atau buruknya inventory turnover perusahaan. Misalnya, perputaran persediaan bagi perusahaan yang menjual beras akan lebih tinggi dibandingkan dengan perputaran persediaan yang menjual mobil. Pada umumnya, semakin tinggi perputarannya maka semakin baik. Hal tersebut mengartikan perusahaan menjual dan mengelola persediaan dengan cepat dan baik. Jika

rendah berarti efektivitas pengendalian persediaan kurang baik.

INVENTORY TURNOVER = HARGA POKOK PENJUALAN/PERSEDIAAN

Analisa : $380.000/$31.000 = 12,25x. Example Corporation mampu mengelola persediaan sebanyak 12,25 kalinya menjadi penjualan dan menggantikannya dengan stok persediaan yang baru.

b. Days Sale in Inventory (DSI)

Rasio ini digunakan untuk melihat seberapa lama rata-rata persediaan perusahaan bisa dikonversikan menjadi penjualan. Semakin cepat hari yang dibutuhkan untuk mengkonversi persediaan menjadi penjualan, maka semakin baik untuk perusahaan.

DAYS SALE IN INVENTORY = 365 HARI / PERPUTARAN PERSEDIAAN

Analisa : 365 hari/12,25x = 29,79 hari. Jadi, Example Corporation membutuhkan kurang lebih 29 hari untuk mengkonversikan persediaan perusahaan menjadi penjualan.

c. Account Receivable Turnover

Rasio ini digunakan untuk mengukur efektivitas perusahaan dalam mengkonversi piutang menjadi kas perusahaan. Semakin tinggi receivable turnover berarti semakin banyak piutang yang dikelola secara efisien oleh perusahaan.

ACCOUNT RECEIVABLE TURNOVER = PENJUALAN BERSIH/PIUTANG USAHA

Analisa : $500.000/$40.500 = 12,34x. Example Corporation mampu mengelola piutang sebanyak 12,34 kalinya dari hasil penjualan menjadi kas perusahaan.

d. Days Sales Outstanding (DSO)

Rasio

ini digunakan untuk melihat seberapa lama rata-rata piutang perusahaan bisa dikonversikan menjadi kas. Semakin cepat hari yang

dibutuhkan untuk mengkonversi piutang menjadi kas, maka

semakin baik untuk perusahaan.

DAYS SALES OUTSTANDING = 365 HARI / PERPUTARAN PIUTANG

Analisa : 365 hari/12,34x = 29,57 hari. Jadi, Example Corporation membutuhkan kurang lebih 29 hari untuk mengubah piutang usahanya menjadi kas.

4. Rasio Likuiditas

Rasio likuiditas digunakan untuk mengetahui kemampuan suatu perusahaan dalam membayar kewajiban jangka pendek dengan menggunakan aset lancarnya. Rasio inilah yang digunakan untuk

melakukan pengukuran dari seberapa likuidnya sebuah perusahaan. Apabila

perusahaan mampu memenuhi kewajiban yang dimiliki, maka perusahaan

tersebut likuid, namun apabila mereka tidak mampu memenuhi kewajibannya

berarti perusahaan tersebut tidak likuid (ilikuid).

a. Current Ratio

Rasio ini menunjukkan perbandingan aset lancar dengan kewajiban lancar.

Semakin tinggi maka artinya semakin baik likuiditasnya.

CURRENT RATIO = ASET LANCAR / LIABILITAS LANCAR

Analisa : $89.000/$61.000 = 1,46x. Rasio lancar Example Corporation menunjukkan bahwa untuk setiap $1 dari kewajiban lancar, perusahaan memiliki $1,46 dari aset lancar yang ada.

b. Quick Ratio

Quick ratio menunjukkan perbandingan antara (kas + investasi jangka pendek + piutang) dengan kewajiban lancar. Dengan kata lain

merupakan jumlah perimbangan antara aktiva lancar dikurangi persediaan

dengan hutang lancar. Quick ratio juga biasa disebut dengan acid test ratio.

Persediaan tidak dimasukan dalam perhitungan rasio ini karena

persediaan merupakan aktiva lancar yang memiliki tingkat likuiditas yang

kecil. Semakin tinggi hasilnya, semakin baik likuiditasnya.

QUICK RATIO = (KAS + INVESTASI JANGKA PENDEK + PIUTANG)/LIABILITAS LANCAR

atau

QUICK RATIO = (ASET LANCAR - PERSEDIAAN)/LIABILITAS LANCAR

Analisa : ($89.000 - $31.000)/$61.000 = 0,95x. Karena persediaan Microsoft sangat banyak, rasio cepat pada 0,95x kali lebih kecil dibandingkan rasio lancar. Sehingga likuiditas perusahaan dapat dinilai tidak baik.

5. Rasio Nilai Pasar

Rasio nilai pasar berhubungan dengan harga saham perusahaan dengan laba, arus kas, dan nilai buku per saham (EPS). Rasio ini memberikan indikasi bagi manajemen perusahaan tentang bagaimana pandangan investor terhadap risiko investasi dan prospek perusahaan di masa depan.

a. Earning per shares

EPS dihitung dengan membagi laba bersih atau laba dengan jumlah saham yang beredar. Rasio ini penting karena perubahan laba per saham tahunan, dikombinasikan dengan faktor-faktor ekonomi lainnya, menentukan harga saham perusahaan secara keseluruhan. Ketika pendapatan naik, begitu pula harga saham perusahaan dan begitu pula kekayaan pemegang sahamnya.

EARNING PER SHARES = LABA BERSIH / JUMLAH SAHAM YANG BEREDAR

Analisa : $23.000/$110.000 = $0,21. Dapat dilihat dari laporan laba rugi bahwa laba bersih per saham Example Corporation memberi pendapatan sebesar $0,21 per saham.

b. Price to Earnings Ratio

PER mengindikasikan bahwa harga saham

saat ini setara dengan berapa kali pendapatan bersih selama satu tahun. Semakin tinggi nilai PER dari suatu perusahaan, semakin optimis

pula pasar memandang prospek masa depan perekonomian. Sebaliknya,

semakin rendah nilai PER maka pasar semakin merasa cemas dan pesimis

mengenai masa depan perekonomian.

PRICE TO EARNING RATIO = HARGA PER SAHAM/EARNING PER SHARES

Analisa : Seandainya harga per saham Example Corporation adalah $21.

$21/$0,21 = $100. Ini menandakan bahwa Investor bersedia membayar $100 untuk setiap $1 pendapatan perusahaan.

“Saya membeli banyak saham pada harga $12 atau kurang lebih sekitar itu. Setelah dua atau tiga tahun, ketika mencapai harga sekitar $28, saya menjualnya karena telah mencapai nilai hitungan saya, dan saya tidak terlalu fokus pada peluang pertumbuhan. Harganya kemudian mencapai $70. Saya hanya bisa bersikap rendah hati dan melanjutkan pencarian saham murah berikutnya.” – Walter Schloss

Contoh-contoh yang diberikan di atas, hanya sedikit dari analisa fundamental yang ada. Banyak contoh analisa fundamental lainnya, seumpama saat kalian ingin menganalisis laporan keuangan Bank, kalian memerlukan rasio lain, seperti CAR, BOPO, dan NPL.

Comments

Post a Comment